征信修复的标准和流程

征信修复的标准

1. 准确性:信用报告中的信息必须准确无误。如果发现信息错误,可以要求征信机构更正。2. 完整性:信用报告应包含所有相关信息,不得遗漏。3. 及时性:信用报告应反映最新的信用状况,不得滞后。4. 合法性:信用修复过程必须合法,不得采取非法手段。

征信修复的流程

1. 查询信用报告:首先,个人或企业需要查询自己的信用报告,了解当前的信用状况。2. 识别错误信息:仔细检查信用报告中的信息,识别出不准确、不完整或不及时的信息。3. 收集证据:对于错误的信息,收集相关证据,如银行对账单、合同、还款记录等。4. 提交异议申请:向征信机构提交异议申请,要求更正错误信息。异议申请可以通过线上或线下方式提交。5. 等待处理:征信机构会在规定时间内处理异议申请,并在处理结束后通知个人或企业。6. 复查信用报告:在征信机构处理完异议申请后,个人或企业应再次查询信用报告,确认错误信息是否已更正。

注意事项

1. 合法途径:征信修复必须通过合法途径进行,不得采取非法手段,如伪造证据、贿赂等。2. 耐心等待:征信修复可能需要一定时间,个人或企业应耐心等待,并积极配合征信机构的工作。3. 定期查询:即使信用报告中的错误信息已更正,个人或企业也应定期查询信用报告,确保信息的准确性和完整性。

相关法律法规

在中国,征信修复主要受《中华人民共和国征信业管理条例》的约束。该条例规定了征信机构和个人在征信活动中的权利和义务,以及征信修复的具体流程和标准。

请注意,以上信息仅供参考,具体标准和流程可能因地区、机构和个人情况而有所不同。如有疑问,建议咨询专业律师或征信机构。

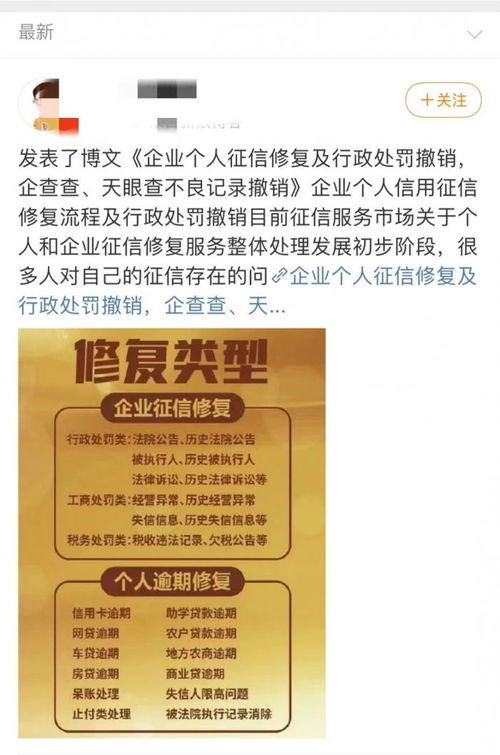

征信修复的标准和流程——全面解析信用修复之路

随着社会信用体系的不断完善,个人征信记录的重要性日益凸显。然而,由于各种原因,个人征信中可能会出现错误或不实信息,导致信用受损。了解征信修复的标准和流程,对于维护个人信用至关重要。本文将为您全面解析征信修复的标准和流程。

一、征信修复的标准

银行主动过失造成逾期:如银行操作失误导致客户逾期,客户有权申请修复。

第三方机构未及时到账还款:若第三方支付机构或代扣机构未按时到账,导致客户逾期,客户可申请修复。

不实信息导致个人信息被冒用:如他人冒用个人信息进行贷款,导致征信不良,客户可申请修复。

信息错误:征信报告中存在错误信息,如姓名、身份证号码等,客户可申请修复。

二、征信修复的流程

征信修复的流程可以分为以下几个步骤:

提出异议申请:首先,客户需向征信中心提出异议申请,并提供本人身份证件、《个人征信异议申请表》等材料。

征信中心受理:征信中心在收到异议申请后,将在20个工作日内进行审核。

领取回复函:20个工作日后,客户可到征信分中心领取回复函,了解异议处理结果。

征信中心修复:如有错误,征信中心将进行修复。一般逾期记录需保留5年,人工无法介入。

保持良好信用:在还清欠款后,客户需保持良好的信用记录,避免再次出现不良行为。

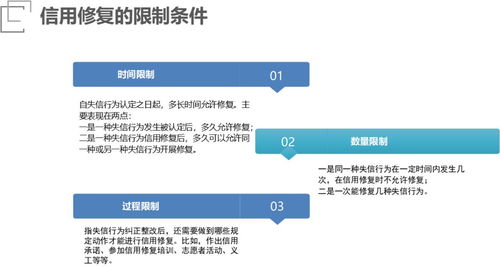

三、征信修复的条件

时间限制:自失信行为认定之日起,在一定时间内允许修复。

数量限制:同一种失信行为在一定时间内发生次数有限制。

过程限制:失信行为纠正整改后,还需完成一系列规定动作,如信用承诺、参加信用修复培训等。

四、征信修复的重要性

提高信用值:修复征信记录,有助于提高个人信用值,为未来的信贷、消费等提供便利。

增加信任度:良好的信用记录,有助于提高他人对个人的信任度。

降低利率:在申请贷款、信用卡等金融产品时,良好的信用记录有助于降低利率。

征信修复是维护个人信用的重要途径。了解征信修复的标准和流程,有助于我们在遇到征信问题时,及时采取有效措施进行修复。同时,保持良好的信用记录,也是预防征信问题的关键。